Рынок смол и гелькоутов в России — характеристика и перспективы

рубрика: отрасль

Ненасыщенные полиэфирные смолы — одни из основных связующих материалов в производстве композитов. Несмотря на незначительное снижение объемов их применения, полиэфирные смолы по-прежнему остаются основным связующим компонентом как в мировом производстве композитов, так и на рынке Российской Федерации. И анализируя потребление полиэфирных смол, можно косвенно определить основные характеристики рынка композитных материалов.

Основным потребителем ненасыщенных полиэфирных смол является композитная отрасль (в Российской Федерации — 98% объемов производства ненасыщенных полиэфирных смол потребляют производители композитных материалов и изделий из них). Использование в других отраслях (производство лакокрасочных материалов, строительных материалов, густых масс) незначительное.

Характеристики и перспективы мирового рынка ненасыщенных полиэфирных смол для композитных материалов

Мировой рынок потребления ненасыщенных полиэфирных смол в последние двадцать лет показывает постоянный рост (в среднем 6%). И по прогнозам мировых экспертов, сделанным в начале 2020 года, этот рост можно ожидать и в следующем десятилетии. Конечно, пандемия внесла свои корректировки во многие статистические данные. Но если рассматривать именно темпы роста, то они, несмотря на общее падение производства, в целом всё-таки сохранят свои показатели.

Таблица 1. Мировое потребление термореактивных смол

Основой таких выводов являлся прогноз увеличения применения композитных материалов, спрос на которые, как на альтернативу традиционным материалам, растет в производстве транспортных средств, строительстве, электронике и инфраструктуре. Прогнозируемые темпы роста будут неравномерны: в более развитых странах Европы и Северной Америки — 2–3%, Азия и среднеразвитые страны Европы — 7–8%. Основные причины «переселения» производства композитов из более развитых стран в менее развитые — более дешевая рабочая сила (что особенно важно при производстве композитов и изделий из них, где велика доля ручного труда, и трудозатраты составляют большую долю в себестоимости продукции) и ужесточение экологических норм и требований в странах Западной Европы и Северной Америки. В развитых странах остаются более экологичные автоматизированные производства композитных материалов, например, производства компонентов для транспорта из компаундов SMC/BMC.

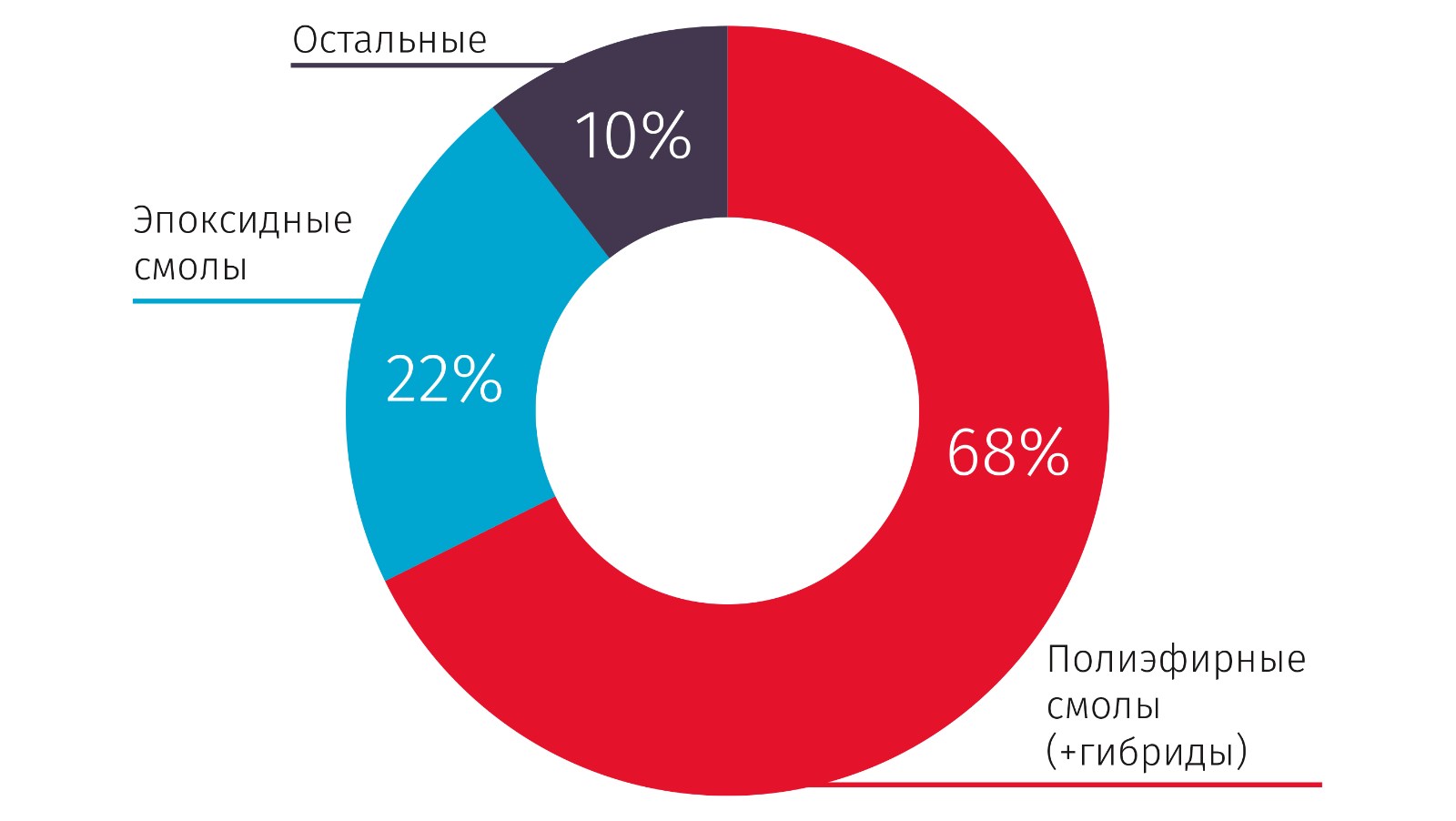

Диаграмма 1. Структура мирового производства композитных материалов по типу связующего, 2019 г.

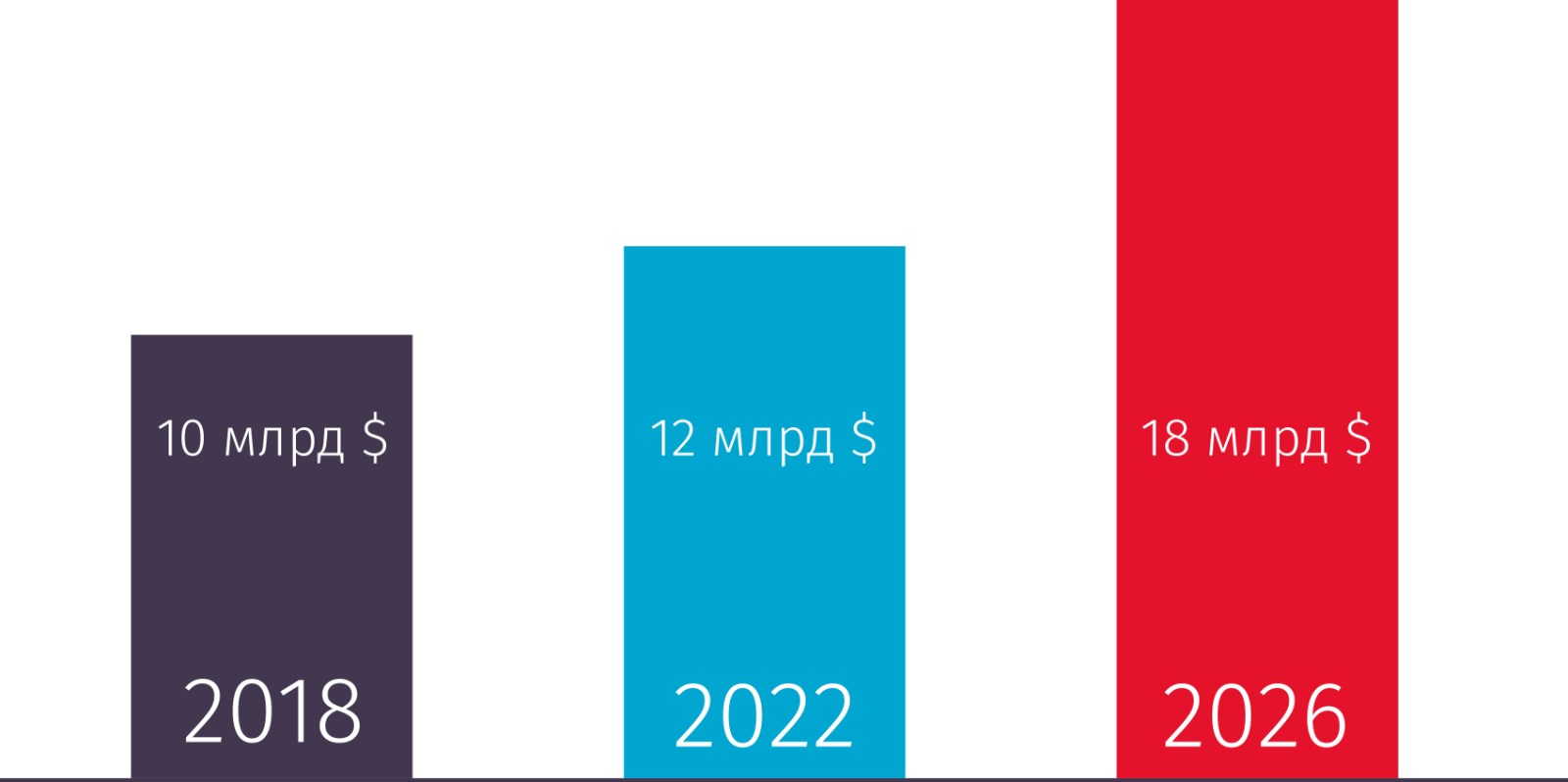

Диаграмма 2. Прогноз роста потребления полиэфирных смол в мире в 2020–2026 гг.

В 2020 году, по предварительным данным, производство и потребление ненасыщенных полиэфирных смол в Европе ожидаемо снизилось на 10%. В то же время в Азии потребление осталось на уровне прошлого года.

В последние полтора года произошли очень крупные изменения в структуре мировых лидеров по производству полиэфирных смол. Компания Reichhold приобретена ведущим европейским производителем полиэфиров Nord Composites, компания Ashland выкуплена британской химической компанией INEOS, польский химический завод Оrganica Sarzyna приобрёл польский производитель синтетических полиэфирных смол LERG. Завод по производству синтетических смол AXSYNTHA в Сербии стал частью группы компании «ДУГАЛАК».

Потребление ненасыщенных полиэфирных смол в РФ — оценка рынка, основные характеристики и перспектива

Российский рынок композитных материалов к концу 90-х годов начал развиваться «с чистого листа». Прежние производства практически перестали существовать (военная промышленность, транспорт). Начались инвестиции в производство композитных изделий нового поколения для строительства (сантехнические изделия, твердые покрытия, композитные мойки, строительные панели и так далее), композитные элементы интерьера транспортных средств и изделия для инфраструктуры (ёмкости, трубы).

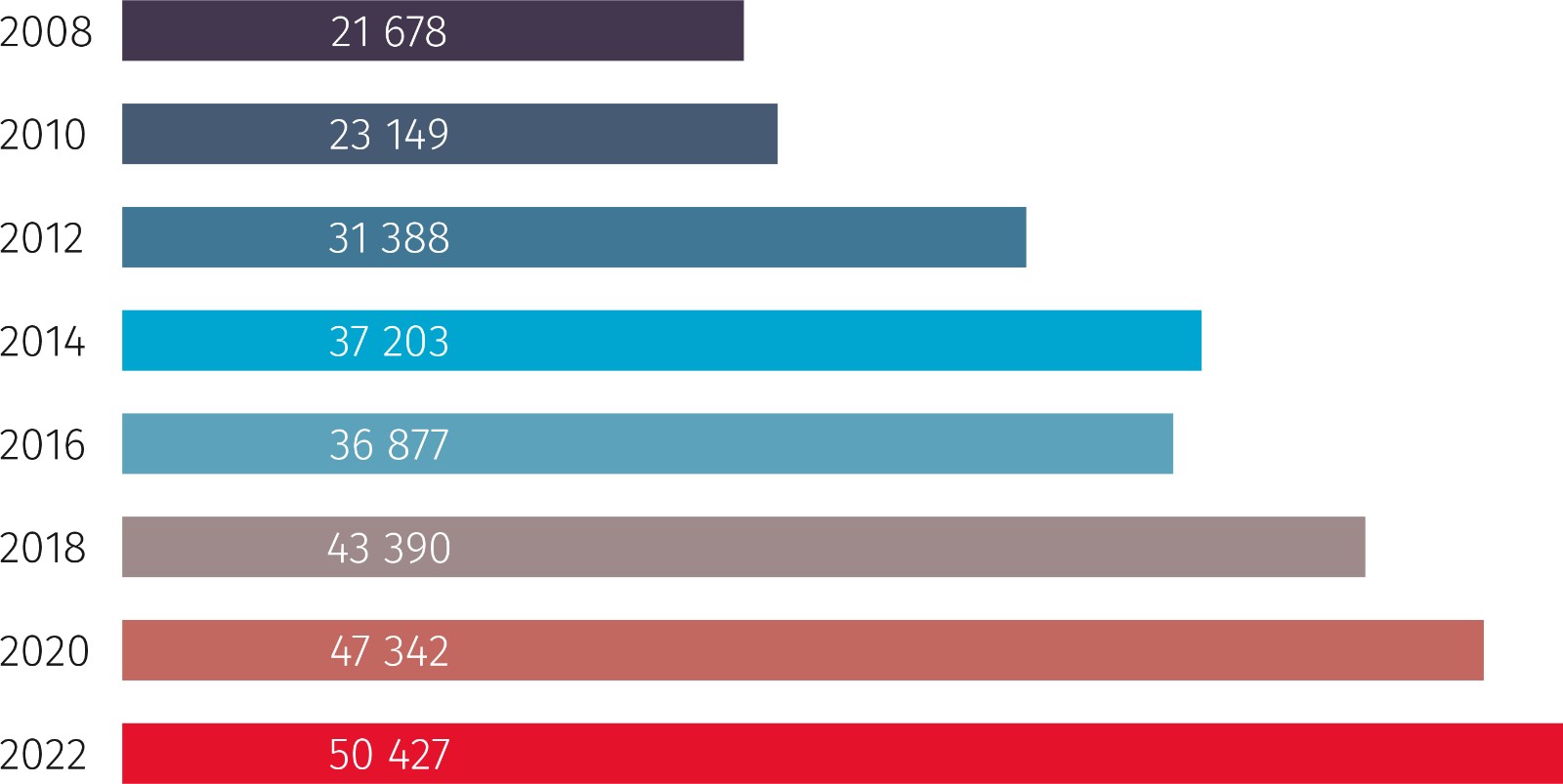

Диаграмма 3. Потребление ненасыщенных полиэфирных смол в Российской Федерации в 2008–2019 гг. (тонн)

С другой стороны, отечественных производителей ненасыщенных полиэфирных смол фактически не было. Крупнейший завод советского времени («Жилевский завод пластмасс») и некоторые производители синтетических смол, которые выпускали ненасыщенные полиэфирные смолы как побочную продукцию, не могли предложить новые материалы, востребованные производителями композитной отрасли, активно осваивающими новые современные технологии и оборудование. Предлагались в основном материалы серии ПН1–ПН12.

Диаграмма 4. Количество отечественных и импортных ненасыщенных полиэфирных смол, потребленных в Российской Федерации в 2008–2019 гг. (тонн)

В начале 2000-х годов на российском рынке появились новые игроки («ДУГАЛАК», «Ярославские полиэфиры», позже «Радуга Синтез», «Полимерпром»), а также некоторые существующие заводы увеличили мощности ( например, в Перми). И начался период интенсивного развития отечественного производства ненасыщенных полиэфирных смол.

В период с 2019 по 2020 год открыты новые заводы: «Аттика» ( Санкт-Петербург), «ПОЛИ-СМ» ( Кемерово). В 2021 году компания «ДУГАЛАК» планирует запуск нового цеха мощностью 24000 тонн. После окончания всех пуско-наладочных работ проектная мощность производства ненасыщенных полиэфирных смол в России будет увеличена до 80000 тонн в год, что даст возможность отечественному производству удовлетворить растущий спрос на эти материалы.

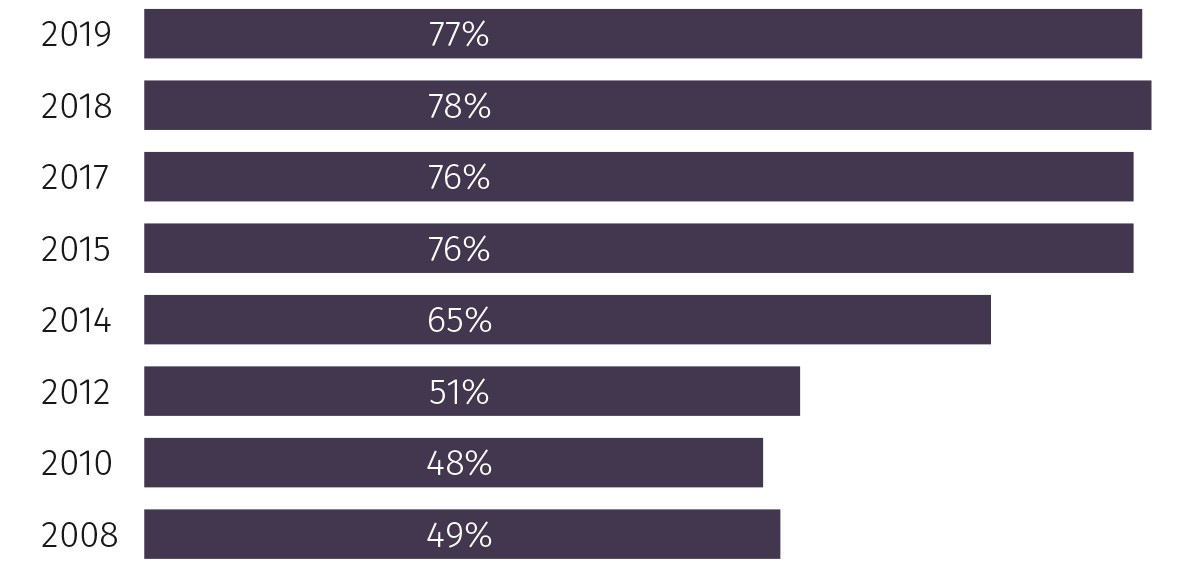

Диаграмма 5. Доля отечественных производителей в общем потреблении ненасыщенных полиэфирных смол

Помимо увеличения мощности российские производители ненасыщенных полиэфирных смол расширяют ассортимент смол для изготовления композитов (появились отечественные гелькоуты, пасты, изофталевые и винилэфирные смолы и так далее). Компания «ДУГАЛАК» на данный момент среди отечественных производителей обладает самым широким ассортиментом и равноправно может конкурировать с высокотехнологичными импортными материалами, такими как винилэфирные смолы, смолы для SMC/BMC, гелькоуты.

Развитие композитной отрасли и производства ненасыщенных полиэфирных смол в Российской Федерации характеризуются двумя особенностями:

- стабильный и постоянный рост потребления полиэфирных смол (потребление ненасыщенных полиэфирных смол в период с 2010 по 2020 год увеличилось в 2,5 раза);

- увеличение доли отечественных ненасыщенных полиэфирных смол в общем потреблении этих материалов с 47% (2010 год) до 77% (2019 год). Объем реализации российских заводов с 2010 года вырос в 3,5 раза, а импорт остался на уровне 2010 года.

Лидеры рынка

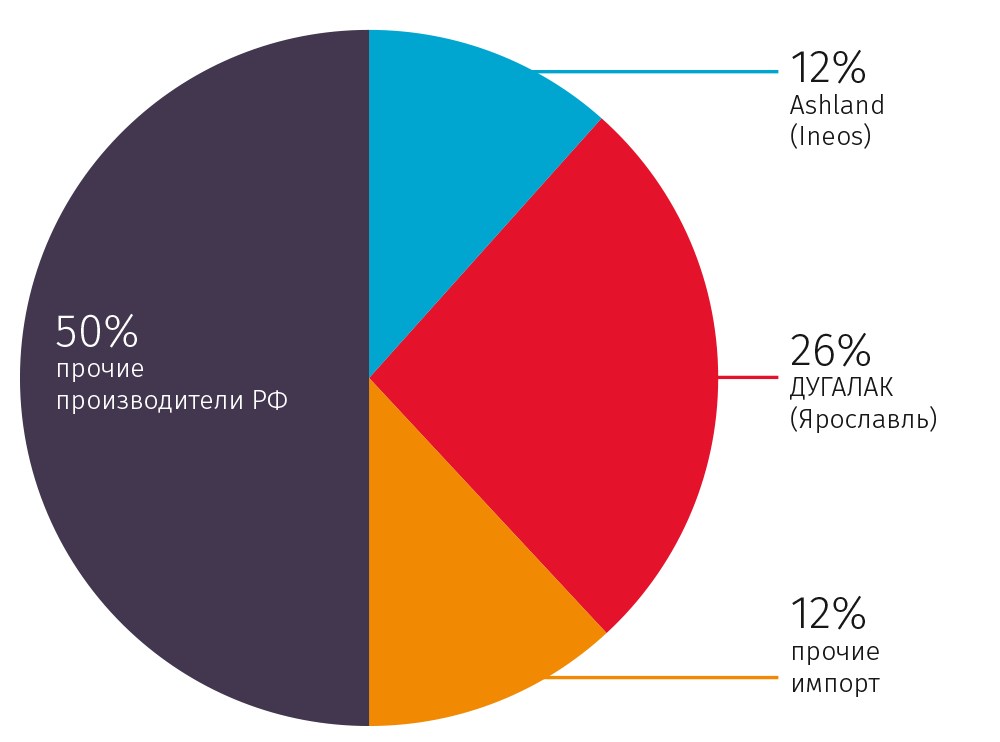

Диаграмма 6. Распределение рынка ненасыщенных полиэфирных смол по производителям в 2019 г.

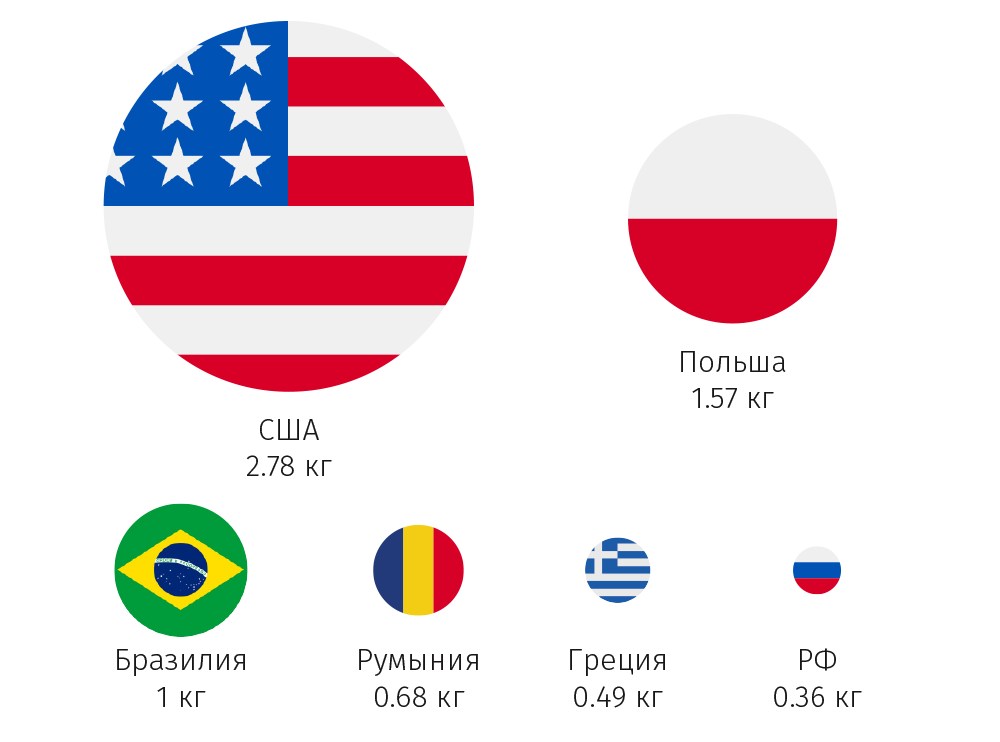

Диаграмма 7. Потребление ненасыщенных полиэфирных смол на душу населения в 2019 г, кг

На протяжении последних семи лет лидером в производстве и реализации ненасыщенных полиэфирных смол на российском рынке является компания «ДУГАЛАК». Крупнейшим импортёром данного вида продукции является компания Ashland. «ДУГАЛАК» обладает самым полным ассортиментом ненасыщенных полиэфирных смол для производства композитных материалов. И единственная из отечественных компаний, которая имеет большую долю в реализации высокотехнологичных материалов (винилэфирные смолы, трудногорючие смолы нового поколения, гелькоуты и так далее). Из отечественных производителей по указанным материалам только «ДУГАЛАК» имеет значительную долю рынка по отношению к импортным материалам (27% винилэфирные смолы и 32% гелькоуты). Из зарубежных компаний по высокотехнологичным материалам лидирует фирма Ashland.

Характеристика спроса на ненасыщенные полиэфирные смолы по отраслям применения

Если проводить анализ спроса на ненасыщенные полиэфирные смолы, то можно отметить определённые специфические характеристики российского рынка, которые обусловлены разной степенью развития производства и применения композитных материалов.

Транспортное машиностроение

В легковом транспорте очень низкая доля применения отечественных композитных материалов. SMC/ВMC технологию (основную технологию для производства композитных автокомпонентов), по которой в Европе производят 25% всех изделий из композитов, в России использует не более 1% российских производств композитных материалов. Учитывая, что годовой выпуск легковых автомобилей в Российской Федерации составляет более 1,5 млн. машин, можно сделать вывод, что композиты российского производства в нём фактически отсутствуют. Что касается производства железнодорожного и общественного транспорта (автобусы, троллейбусы, трамваи) и сельскохозяйственной техники, то 70% изготавливаемых для них композитных элементов сформованы из российских смол. Хочется отметить, что в России производство компонентов из композитных материалов для общественного транспорта находится на достаточно высоком уровне, соответствующем уровню развитых стран. Оснащено современным оборудованием, на котором работают высококвалифицированные специалисты. И качество выпускаемых изделий не уступает общемировому.

Строительство

Производство композитов для строительства, включая изготовление элементов интерьера и изделий сантехнического назначения, в РФ очень развито. Например, производители сантехники и кухонных моек фактически полностью заменили импорт (доля импорта этой продукции составляет не более 10%), и большинство связующих закупается у отечественных производителей ненасыщенных полиэфирных смол. Производители композитных материалов для строительства вкладывают значительные средства в свои проекты. Уровень оборудования и знания специалистов этих компаний не уступает уровню знаний специалистов самых развитых Европейских стран. С другой стороны, строительные материалы в самом строительстве (строительные профили, арматура, перила, мостостроение) не сильно развиты. И основной причиной является неполная нормативная база применения этих материалов в строительстве.

Инфраструктура (трубопроводы, ёмкости)

В Российской Федерации существует несколько крупных производителей композитных труб, но их мощности использованы не более чем на 35%. Основная причина в том, что стеклопластиковые трубы недостаточно востребованы, и их доля в общем количестве труб в инфраструктурных проектах минимальная. Что касается ёмкостей — в инфраструктурных проектах достаточно широко применяются композитные ёмкости. Существует большое число фирм производителей такой продукции, и в отличие от производителей труб, мощности этих заводов используются более эффективно. Фирмы развиваются, инвестируются значительные финансовые средства в новое оборудование, и этот сегмент производства композитных материалов успешно растёт.

Остальные отрасли

К сожалению, некоторые отрасли промышленности, которые в развитых странах используют большое количество композитных компонентов, в России или развиты слабо, или отсутствуют. Такая ситуация, например, с производством ветроэнергетических установок, в судостроении и электронике.

Перспективы роста потребления ненасыщенных полиэфирных смол в Российской Федерации

Несмотря на то, что амбициозные планы по развитию российской композитной отрасли, определенные Дорожной картой Правительства РФ в 2014 году, не были полностью реализованы, рост потребления ненасыщенных полиэфирных смол в Российской Федерации значителен (в среднем за последние 10 лет — 10% годового роста). А вот уровень потребления по-прежнему низкий. Об этом свидетельствуют и данные потребления композитов на душу населения, представленные на диаграмме 7.

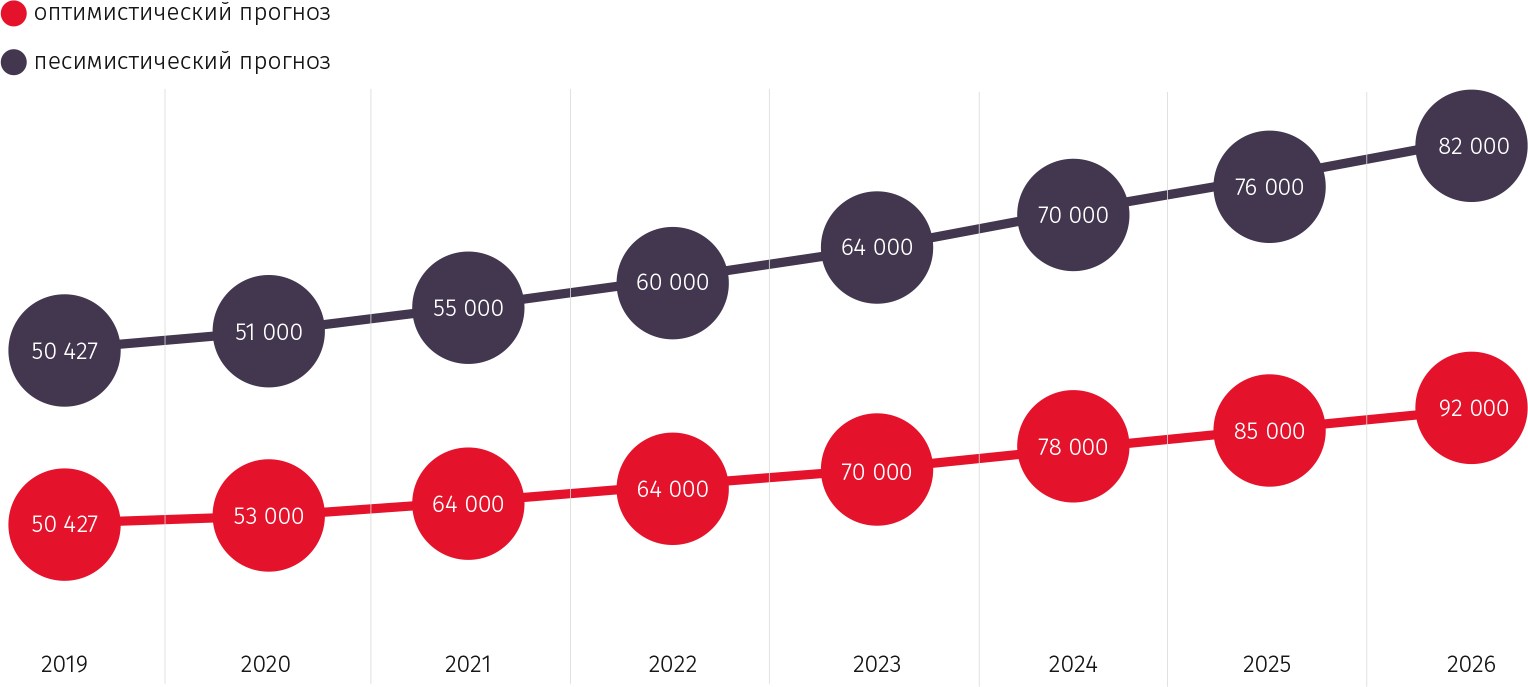

Диаграмма 8. Прогноз роста производства ненасыщенных полиэфирных смол в России (тонн).

Также надо отметить, что суммарная прогнозируемая мощность производства ненасыщенных полиэфирных смол в России — 80 тыс. тонн, с учетом строительства заводов. Что, например, сопоставимо с производственной мощностью всего лишь одного (из пяти) турецкого завода Boytek. Суммарная производственная мощность европейских заводов, выпускающих ненасыщенные полиэфирные смолы, составляет около 1 млн. тонн. Так что Россия, численность населения которой составляет 20% от численности населения Европы, обладает всего 8% от суммарных европейских мощностей производства ненасыщенных полиэфирных смол.

Увеличение производства композитных материалов, новые инвестиции и рост мощностей производства ненасыщенных полиэфирных смол, мировой тренд роста потребления композитных материалов, а также тенденция к локализации производства ближе к потребителям, еще недавно давали основания для оптимизма при оценке перспектив развития российской композитной отрасли. И по нашим наблюдениям, несмотря на кризис в 2020 году, вызванный пандемией, композитная отрасль в России показала устойчивость к кризисным ситуациям. Мы не наблюдаем резкий спад активности и объемов производства. В то время как европейское производство композитов и, соответственно, производство ненасыщенных полиэфирных смол в Европе сократилось на 10–25% (в разных отраслях и странах). Это дает нам повод ожидать в России нормального роста производства композитных материалов и, соответственно, их главного связующего компонента — ненасыщенных полиэфирных смол.

Статья была опубликована в номере 6 (93) 2020